Il gruppo Panaria contrasta l’impatto del Covid-19 grazie alle azioni messe in atto e consegue nei primi nove mesi 2020 un progresso dell’Ebitda a 27,7 milioni (+7%) pur in presenza della riduzione dell’8% a 269,8 milioni del giro d’affari. Il conto economico si chiude comunque con un rosso aumentato da 1,8 milioni a 7,5 milioni, causa 6,5 milioni di svalutazioni per impairment. Scenario all’interno del quale il management ha “prontamente reagito modificando le politiche gestionali ed operando per garantirsi una maggior solidità finanziaria, elemento fondamentale per poter guardare alla fase post-Covid con ambiziosi piani di sviluppo industriale e commerciale” come ha affermato il Presidente Emilio Mussini.

Modello di Business

Panariagroup è uno dei principali player nella produzione di ceramica per pavimenti e rivestimenti, con una focalizzazione nella fascia alta e lusso del mercato. Conta 10.000 clienti, 6 stabilimenti produttivi (3 in Italia, 2 in Portogallo e 1 negli Stati Uniti), ed è presente con una rete commerciale ampia e capillare in oltre 130 paesi nel mondo.

Il gruppo è presente sul mercato internazionale attraverso otto marchi di proprietà: Panaria, Lea, Cotto d’Este, Blustyle, Florida Tile, Margres, Love Tiles e Bellissimo, in grado di soddisfare una clientela diversificata ed attenta alla qualità tecnica ed estetica dei prodotti.

Il gruppo è presente sul mercato internazionale attraverso otto marchi di proprietà: Panaria, Lea, Cotto d’Este, Blustyle, Florida Tile, Margres, Love Tiles e Bellissimo, in grado di soddisfare una clientela diversificata ed attenta alla qualità tecnica ed estetica dei prodotti.

Il Gruppo è organizzato in 4 principali Business Unit: BU Italia, BU Usa, BU Portogallo e BU India.

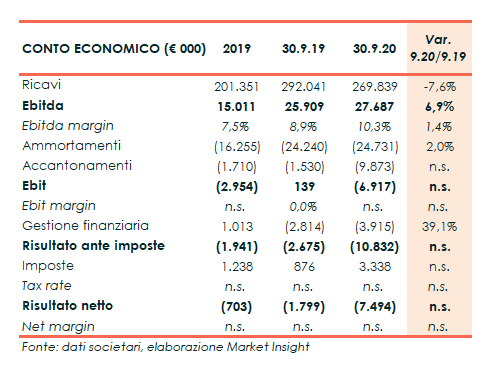

Conto Economico

Nei primi nove mesi 2020 il fatturato consolidato è diminuito del 7,6% a 270 milioni, principalmente a causa degli effetti della pandemia da Covid-19, e realizzato per l’83% all’estero (45% sui mercati extraeuropei).

“L’andamento dei ricavi, anziché seguire la consueta stagionalità, ha assecondato in modo molto stretto l’avvicendarsi delle diverse fasi di evoluzione della pandemia, cha ha avuto un impatto limitato nel primo trimestre (-4% a 92,5 milioni), uno shock negativo nel secondo (-20% a 83,2 milioni) mentre ha invertito la tendenza nel terzo con una crescita del 4% a 94 milioni”.

Sui mercati europei il fatturato (38% del totale) è diminuito del 4,6% a circa 102,5 milioni, con un calo più accentuato nei Paesi maggiormente colpiti dall’epidemia, quali Spagna, Francia e Gran Bretagna (tra il 15% ed il 30%); in flessione anche l’area dell’Europa Orientale (‐14%). Negli Usa i ricavi (36% del totale) sono diminuiti dell’1,7% a 97 milioni, mentre il mercato domestico è quello che ha accusato la maggior flessione (- 15% a 45,9 milioni). Negli altri mercati (Asia, Canada, Sudamerica, Oceania ed Africa) la flessione è stata del 20% a 24,3 milioni (9% del totale).

A fronte della negativa performance del giro d’affari e del più che proporzionale calo della produzione (-15,8%), determinato sia dalle normative imposte sia per precise scelte aziendali, il management, già a fine 2019, ha posto in essere azioni di contenimento dei costi volte a bilanciarne gli effetti. L’Ebitda è infatti aumentato del 7% a 27,7 milioni, con una marginalità al 10,3% (+140 punti base).

L’Ebit è invece negativo per 6,9 milioni (positivo per 0,1 milioni a fine settembre 2019), risentendo della svalutazione di asset per 6,5 milioni a seguito di impairment test.

Il periodo si è chiuso con una perdita netta salita a 7,5 milioni da 1,8 milioni al 30 settembre 2019, scontando anche maggiori oneri finanziari netti a 3,9 milioni (2,8 milioni al 30/9/19) prevalentemente connessi all’andamento del cambio dollaro/euro.

Stato Patrimoniale

Sul fronte patrimoniale diminuisce l’indebitamento finanziario netto a 194 milioni circa (212 milioni a fine 2019) seppure ancora particolarmente pesante, grazie al rilevante decremento del Capitale Circolante Netto (-16,3 milioni su fine 2019), alla consistente riduzione dei costi operativi e al temporaneo rallentamento degli investimenti effettuato nel primo semestre. Ante IFRS 16 l’indebitamento risulta pari a 92,5 milioni e 105,6 milioni rispettivamente al 30/9/20 e 31/12/19.

“Oltre alla significativa riduzione dell’indebitamento finanziario, il Gruppo ha rimodulato il debito a m/l termine per 36 milioni e ottenuto moratorie‐Covid che hanno consentito lo spostamento di 20,6 milioni originariamente in scadenza nel 2020 ad esercizi successivi”.

Il Patrimonio netto diminuisce da 157,3 milioni di fine 2019 a 147,4 milioni del settembre 2020 per la perdita del periodo e per l’effetto cambio negativo sul Patrimonio netto delle società americane.

Ratio

Nel periodo in considerazione la situazione patrimoniale si presenta poco equilibrata con il grado di copertura pari a 1,3 volte a fine settembre 2020, invariato rispetto a fine 2019. Permane elevato, seppure in sensibile miglioramento, l’indicatore della capacità di ripagamento del debito.

Non significativo il Roe a seguito delle perdite registrate nel periodo.

Evoluzione della Gestione

Il diffondersi della pandemia e le difficoltà ad essa connesse, spiega l’organo amministrativo “ci ha permesso di trarre l’insegnamento per modificare le abituali logiche e comportamenti aziendali da portare avanti anche nel futuro. Il Gruppo è già proiettato verso la fase post-Covid, con un piano di sviluppo che prevede, nei prossimi anni, un ulteriore miglioramento della competitività industriale, un più intenso presidio dei mercati ed una importante focalizzazione sulla ricerca e sviluppo e sull’innovazione, con la convinzione di poter ricoprire in futuro, anche più rispetto ad oggi, un ruolo di primo piano nel settore.

Borsa

Il titolo Panariagroup, che oggi quota 0,94 euro, nell’ultimo anno ha lasciato sul terreno il 36%, rispetto al guadagno del 13% evidenziato dall’indice Ftse Star.

Dopo il massimo del periodo segnato il 22 gennaio a 1,48 euro, l’azione ha intrapreso un trend discendente, con il minimo a 0,63 euro toccato il 16 marzo, in concomitanza con la caduta delle borse causata dalla diffusione del Covid-19. Terreno in parte recuperato il mese successivo con la quotazione risalita a 1,1 euro il 15 aprile per poi proseguire con un andamento altalenante chiudendo il 2020 a 0,91 euro.

Fonte MarketInsight