I cda di Mps e di Amco, società detenute rispettivamente al 68,247% e al 100% dal Mef,

hanno approvato il progetto relativo alla scissione parziale non proporzionale con opzione asimmetrica da parte di Mps in favore di Amco di un compendio composto da crediti deteriorati (Npe) per 8,1 miliardi (4,8 miliardi di Npl e 3,3 miliardi di Utp), attività fiscali (Dta), altre attività, debito finanziario, altre passività e patrimonio netto.

In particolare, l’operazione, comporterà per Mps un avanzamento nel piano di de-risking, con l’Npe ratio lordo scenderà dal 12,4% al 4,3% (pro-forma sui dati al 31 dicembre 2019).

Il progetto è subordinato al verificarsi di una serie di condizioni, prima fra tutte la positiva valutazione da parte della BCE, che dovrà analizzare anche gli impatti e la sostenibilità patrimoniale dell’operazione per Mps.

La Commissione Europea – Directorate General for Competition – ha ritenuto l’operazione in linea con le condizioni di mercato. Inoltre, sono in essere interlocuzioni con Consob per gli aspetti di competenza.

Razionale dell’operazione

Mps con questa operazione realizza un rilevante piano di de-risking ben oltre i target definiti nel 2017 da DG Comp, quale attività propedeutica a nuove opzioni strategiche.

Amco potrà consolidare la propria leadership nel settore del servicing in particolare dei crediti classificati come Utp, confermando la forte vocazione di specializzazione.

Il compendio scisso

L’operazione prevede la Scissione, in continuità di valori contabili, da parte di Mps in favore di Amco di un compendio di attività e passività, sulla base dei dati al 31 dicembre 2019.

Di seguito si riporta una sintetica descrizione del compendio.

Attività:

- Crediti deteriorati classificati da Mps come sofferenze per un valore netto contabile pari a 2.313 milioni (valore lordo contabile pari a 4.798 milioni);

- Crediti deteriorati classificati da Mps come Utp per un valore netto contabile pari a 1.843 milioni (valore lordo contabile pari a 3.345 milioni);

- Titoli obbligazionari e azionari per un valore contabile pari a 5 milioni;

- Contratti derivati per un valore contabile pari a 1 milione;

- Dta, trasferite sulla base dell’ammontare del patrimonio netto scisso rispetto al patrimonio netto totale di Mps, per un valore netto contabile pari a 104 milioni.

Passività e patrimonio netto:

- Passività derivanti da un bridge loan erogato a Mps da JP Morgan e Ubs pari a 3.179 milioni;

- Contratti derivati per un valore contabile pari a 0,1 milioni;

- Patrimonio netto per un importo pari a 1.087 milioni.

Parte delle attività e passività (inclusa una porzione dei crediti deteriorati), che verranno trasferiti con il compendio, sono attualmente nella titolarità di Mps Capital Services,

società posseduta al 100% da Mps.

Tali crediti verranno ricompresi nel compendio per mezzo di una scissione di Mps Capital Services a favore di Mps, la cui efficacia sarà antecedente alla scissione e che costituisce a sua volta condizione di efficacia dell’operazione.

JP Morgan e Ubs hanno assunto il commitment a sottoscrivere ed erogare il bridge loan prima delle assemblee straordinarie di Mps e Amco convocate per deliberare la scissione.

L’efficacia e l’erogazione del bridge loan sono subordinate a una serie di condizioni, tra cui l’approvazione degli organi delle banche finanziatrici anche in relazione alla documentazione contrattuale definitiva, l’assenza di eventi che abbiano un effetto significativo e pregiudizievole sulla banca o sul compendio.

All’atto dell’erogazione, è previsto che il bridge loan sia garantito da portafoglio cash o di titoli, a discrezione di Mps, all’interno di parametri prefissati, che verrà liberato contestualmente all’efficacia della scissione.

La scissione dovrà perfezionarsi entro il 1° dicembre 2020; in caso contrario il bridge loan dovrà essere rimborsato con conseguente venire meno dell’operazione.

Alla data della scissione, il bridge loan si trasferirà ad Amco quale parte del compendio e verrà parzialmente rimborsato attraverso la generazione di cassa dei portafogli e in parte rifinanziato attraverso l’accesso al mercato.

Tale trasferimento è a sua volta subordinato a una serie di condizioni tra cui, in particolare, e all’assenza di event of default o inadempimenti di Amco, anche con riferimento al rifinanziamento dell’operazione.

La scissione avverrà in continuità di valori contabili, in quanto le società coinvolte sono sottoposte a controllo comune,e pertanto l’operazione non si configura come realizzativa.

Impatti per Mps

Gli impatti per Mps saranno:

- Il significativo miglioramento del profilo di rischio, con l’Npe ratio lordo che passerà dal 12,4% al 4,3%, ponendosi al di sotto della media del sistema bancario italiano e della soglia del 5% indicata dalle linee guida EBA; migliorerà anche del Texas ratio, che calerà da circa l’86% a circa il 43% (pro-forma su dati al 31 dicembre 2019).

- La riduzione di alcuni ratio patrimoniali: il CET1 phase-in scenderà dal 14,7% al 13,3% e il CET1 fully loaded dal 12,7% all’11,1% (pro-forma su dati al 31 dicembre 2019).

- L’attesa riduzione del costo del funding, che potrebbe consentire un miglioramento del posizionamento competitivo di Mps sul mercato italiano e un più facile accesso al mercato del funding istituzionale, con un conseguente potenziale rafforzamento della struttura del passivo della banca.

Impatti per Amco

Gli impatti per Amco saranno:

- Il consolidamento del proprio ruolo centrale nel mercato degli Npe in Italia, confermando la leadership nel settore degli Utp e ponendosi come partner delle banche nel loro processo di de-risking;

- Il raggiungimento di un bilanciamento ottimale del business gestito in qualità di investitore e servicer, grazie alle competenze acquisite nella gestione di grandi portafogli;

- L’incremento dell’efficacia dei recuperi grazie a una maggiore quota di debitori comuni nei portafogli gestiti, che consente un’ottimizzazione dei tempi di recupero, e a strategie di recupero più standardizzate per i cluster di portafoglio comuni (i.e. area geografica).

Struttura dell’operazione

La scissione sarà attuata mediante assegnazione ad Amco del compendio sopra descritto con:

- l’attribuzione ai soci di Mps di azioni B Amco;

- l’annullamento di azioni Mps in capo ai soci di Mps, in misura non proporzionale alla quota di partecipazione detenuta da questi ultimi nella bancaprima della data di efficacia della scissione e con facoltà per i soci di Mps (e di quest’ultima per quanto riguarda le azioni proprie), diversi dal Mef (soci di minoranza), di non essere assegnatari delle suddette azioni B Amco e di non vedersi annullate azioni Mps incrementando (in termini percentuali) la partecipazione dagli stessi detenuta in Mps.

Le azioni B Amco di nuova emissione, che saranno assegnate ai soci di Mps per effetto della scissione, avranno i medesimi diritti delle azioni ordinarie Amco già emesse ad eccezione del diritto di voto nell’assemblea ordinaria e straordinaria dei soci di Amco.

Le azioni B Amco, come le azioni ordinarie già emesse, non sono e non saranno negoziate su alcun mercato regolamentato o sistema multilaterale di negoziazione.

Rapporto di cambio, criterio di distribuzione e opzione asimmetrica

Rapporto di cambio

In base alle valutazioni effettuate, a fronte del compendio, saranno complessivamente emesse massime 55.153.674 azioni B Amco contro l’annullamento di massime 137.884.185 azioni Mps.

Il rapporto di cambio risulta così di 0,4000 azioni B Amco da assegnarsi per ogni azione di Mps che sarà oggetto di annullamento.

Criterio di distribuzione delle azioni

La scissione verrà attuata mediante assegnazione ai soci di Mps di azioni B Amco e annullamento di azioni Mps in misura non proporzionale alle partecipazioni da questi detenute in Mps.

In particolare:

- al Mef verranno assegnate 49.650.138 azioni B Amco, corrispondenti a circa il 90% del numero complessivo di quelle da emettere, a fronte dell’annullamento di 124.125.345 azioni Mps dallo stesso possedute, corrispondenti a circa il 90% del numero complessivo di quelle da annullare;

- ai soci di minoranza di Mps verranno assegnate 5.503.536 azioni B Amco, corrispondenti a circa il 10% del numero complessivo di quelle da emettere, a fronte dell’annullamento di 13.758.840 azioni di Mps dagli stessi possedute, corrispondenti a circa il 10% del numero complessivo di quelle da annullare, ferma restando la facoltà di esercitare l’opzione asimmetrica, come di seguito definita.

Pertanto, in funzione del rapporto di cambio e dei rapporti di distribuzione sopra descritti, e ferma restando la facoltà di esercizio dell’opzione asimmetrica da parte dei soci di minoranza di Mps:

- le azioni B Amco saranno assegnate come segue:

• 0,0638 azioni B Amco al Mef per ogni 1 azione Mps posseduta;

• 0,0152 azioni B Amco a ciascuno dei soci di minoranza Mps per ogni 1 azione Mps

posseduta; - le azioni Mps saranno annullate come segue:

• al Mef saranno annullate 0,1595 azioni Mps per 1 azione Mps posseduta;

• a ciascuno dei soci di minoranza di MPS saranno annullate 0,0380 azioni Mps per 1 azione MPS posseduta.

Sono salvi gli eventuali incrementi e corrispondenti decrementi delle azioni B Amco da assegnare e delle azioni di Mps da annullare, rispettivamente, al Mef e ai soci di minoranza di Mps, nonché a Mps, nell’ambito dell’esercizio dell’opzione asimmetrica.

Opzione asimmetrica

I soci di minoranza di Mps (ivi inclusa MPS in relazione alle azioni proprie) potranno richiedere di non ricevere in assegnazione azioni B Amco mediante l’esercizio dell’opzione asimmetrica.

In particolare, ai soci di minoranza di Mps che eserciteranno l’opzione asimmetrica:

- non verranno assegnate azioni B Amco;

- non verranno annullate azioni Mps, con conseguente incremento, in termini percentuali, della loro partecipazione nel capitale della banca.

L’esercizio dell’Opzione Asimmetrica comporterà, di converso e sempre sulla base del rapporto di cambio e di distribuzione:

- l’incremento delle azioni B Amco da assegnare al Mef (in numero pari a quelle che sarebbero state assegnate ai soci di minoranza di Mps se questi non avessero esercitato l’opzione asimmetrica);

- il conseguente incremento delle azioni Mps di titolarità del Mef da annullare (in numero pari a quelle che sarebbero state annullate ai soci di minoranza di Mps se questi non avessero esercitato l’opzione asimmetrica).

Diritto di vendita e diritto di recesso

Gli azionisti di Mps che non concorreranno all’approvazione della scissione potranno esercitare:

- il diritto di vendita, cioè il diritto di far acquistare le proprie azioni Mps;

- il diritto di recesso in quanto l’oggetto sociale di Amco è significativamente diverso rispetto a quello di Mps, le azioni B di Amco saranno azioni prive del diritto di voto nelle assemblee ordinarie e straordinarie e non sono e non saranno negoziate su alcun mercato regolamentato o sistema multilaterale di negoziazione e saranno prive del diritto di voto.

Il diritto di vendita o il diritto di recesso potranno essere esercitati per tutte, e non per parte, le azioni Mps del richiedente.

Tanto ai fini dell’esercizio del diritto di vendita quanto per il diritto di recesso, il corrispettivo unitario dell’azione Mps sarà determinato sulla base della media aritmetica dei prezzi di chiusura dell’azione Mps nei sei mesi che precedono la pubblicazione dell’avviso di convocazione dell’assemblea straordinaria chiamata ad approvare la scissione.

L’efficacia dell’operazione è subordinata all’accertamento che l’esborso massimo per Mps a fronte dell’eventuale acquisto di azioni in relazione alle quali i soci abbiano esercitato il diritto di vendita o il diritto di recesso non sia superiore a 150 milioni. Tale condizione è posta nell’interesse di Mps ed è rinunciabile a sua discrezione.

Impatti dell’operazione sugli azionariati di MPS e di AMCO

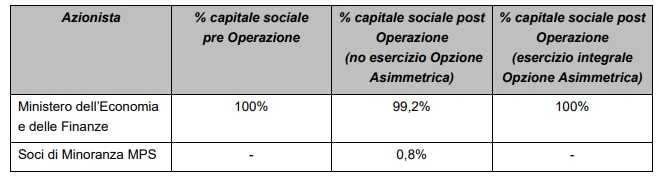

Mps

Il capitale sociale di Mps è oggi suddiviso in 1.140.290.072 azioni prive di valore nominale (di cui 36.280.748 azioni proprie). L’operazione prevede l’annullamento di 137.884.185 azioni Mps.

Nella tabella sottostante si indica l’azionariato semplificato di Mps pre e post operazione (sia in caso di nessun esercizio dell’opzione asimmetrica sia in caso di integrale esercizio della stessa).

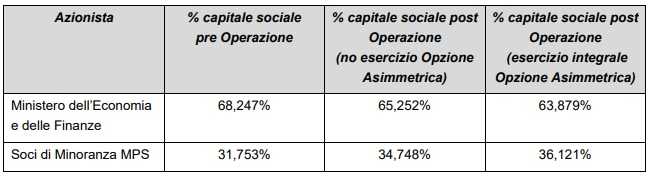

Amco

Amco

Il capitale sociale di Amco è oggi suddiviso in 600.000.000 azioni ordinarie prive di valore nominale. L’operazione prevede l’emissione di 55.153.674 azioni B Amco.

Nella tabella sottostante si indica l’azionariato semplificato di Amco pre e post operazione (sia in caso di nessun esercizio dell’opzione asimmetrica sia in caso di integrale esercizio della stessa).

Il completamento dell’operazione è soggetto al verificarsi, tra l’altro, delle seguenti condizioni sospensive:

- l’approvazione da parte della BCE dell’operazione;

- l’intervenuta efficacia della scissione Mps Capital Services;

- il positivo completamento da parte di Amco del procedimento presso la Banca d’Italia;

- l’erogazione del bridge loan e il suo successivo trasferimento ad Amco per effetto della scissione come parte del compendio, previo soddisfacimento delle relative condizioni di efficacia;

- l’esborso massimo per Mps a fronte dell’eventuale acquisto di azioni Mps dei soci che abbiano esercitato il diritto di vendita e il diritto di recesso non superiore a 150 milioni. Tale ultima condizione è rinunciabile da parte di MPS a sua discrezione.

Tempistica

Il progetto di scissione sarà depositato presso la sede sociale entro il 30 giugno 2020, essendo le situazioni patrimoniali di riferimento costituite, rispettivamente, dal bilancio individuale relativo all’esercizio 2019 di Mps e dal bilancio relativo all’esercizio 2019 di Amco.

Subordinatamente all’eventuale rilascio dell’autorizzazione all’operazione da parte di BCE, le assemblee straordinarie di Mps e Amco chiamate a deliberare sulla Scissione si terranno entro il mese settembre 2020 sul presupposto che siano decorsi almeno trenta giorni dal rilascio della suddetta autorizzazione, con l’obiettivo di stipulare l’atto di scissione entro il 15 novembre 2020 e che la scissione possa avere efficacia a decorrere dal 1° dicembre 2020.

Accordo di scissione

Mps e Amco hanno sottoscritto un accordo, che contiene dichiarazioni e garanzie in relazione al trasferimento dei portafogli di crediti oggetto del compendio e con il quale le parti hanno inteso regolare e disciplinare, tra le altre cose, le attività propedeutiche e funzionali alla realizzazione della scissione.

Fonte MarketInsight